搜索

来源:期货日报

尽管上周美国宣布禁止与俄罗斯签订新的石油合同,英国宣布将在年底前逐步停止从俄罗斯进口石油,尽管许多西方公司已自愿停止从俄罗斯购买石油和石油产品,但能源贸易巨头并没有停止交易俄罗斯石油、天然气

新闻调查机构SourceMaterial对航运数据的分析显示,大宗商品贸易商仍在继续交易俄罗斯的石油、天然气和燃料。国际能源贸易巨头托克(Trafigura)、维多(Vitol)和嘉能可(Glencore)上周都已将石油产品装载到俄罗斯港口的油轮上,没有迹象表明这三家贸易商违反了制裁。

壳牌和英国石油公司等石油巨头已停止在现货市场上购买俄罗斯石油,但根据现有合同,预计它们将在未来几周或几个月内继续从俄罗斯购买能源。

俄乌冲突究竟对原油市场供应端影响几何?

国投安信期货分析师李云旭向期货日报记者表示,目前来看俄乌冲突对供应端的冲击有四个特点:

第一,现有欧美等国制裁政策对俄罗斯原油出口并未形成规模化限制,甚至可以认为影响较小。

第二,影响供应最极端的假设在于参照此前美国对伊朗制裁方案,除了全面限制美元结算外,还进一步对贸易对手方及运输参与方进行多维度连带制裁以实现石油零出口,在此情况下全球石油供应面临700万桶/日的缺口。

第三,从现货市场的表现来看,2月俄罗斯原油出口并未呈现明显影响,贸易商及船东对涉及俄罗斯油品船货的新交易已非常谨慎。若该情况持续,预计3月俄罗斯出口量或降200万桶/日以上。

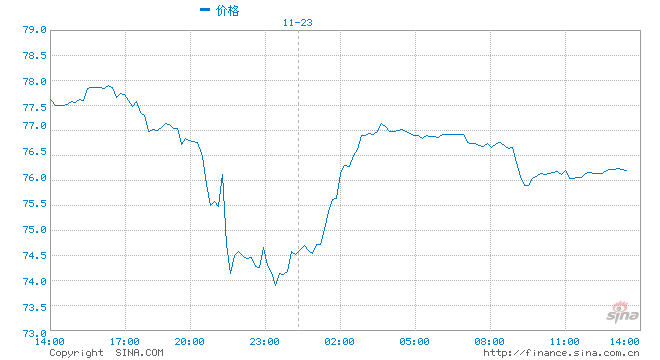

第四,对期货市场来说,虽价格离历史高点仍有差距,但月差结构已非常极端,反映了当下基准油市场的紧缺,价格随地缘局势紧张程度变化大幅波动也体现了市场对供应冲击进一步升级的担忧。

“综上所述,目前仍处地缘预期主导的极端波动行情之中,若俄罗斯供应受阻持续,短期内主要寄希望于欧佩克+主动减产国加速增产,预计为200万桶/日,中期伊朗产量释放后可进一步弥补约150万桶/日,俄罗斯出口受阻量以及相关国家的增产时间是决定后期行情波动节奏的关键。按俄罗斯300万桶/日的油品出口持续受阻的假设进行分析,伊朗产量释放及欧佩克主动减产国加快增产将逐步弥补缺口,但时间差造成当前供需矛盾较为极端,价格强势难改。而若俄出口进一步受阻,则极端行情可能继续演绎,原油供应格局面临重构。反之,若俄罗斯原油海运出口正常化,油价大幅下跌在所难免,且下半年供应过剩程度可能大于冲突之前。”李云旭说。

李云旭提醒普通投资者,目前在俄乌冲突边际缓和但原油供应担忧难以消退,原油价格或持续高位宽幅振荡,高波动下更需合理评估风险承受能力,持有头寸中尽量避免过大的单边敞口,做好仓位控制。